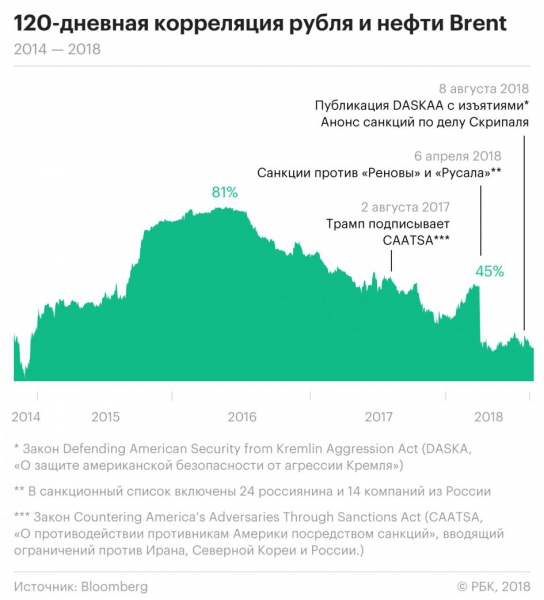

Корреляция рубля и стоимости Brent опустилась до минимумов с конца 2014 года. Российская валюта не «отвязалась» от нефти совсем, но стала заложницей санкций и негатива на развивающихся рынках, утверждают эксперты

Фото: Сергей Карпухин / Reuters

Корреляция курса рубля и цен на нефть снижается более двух лет, а после апрельских санкций уровень соответствия между колебаниями рубля и нефти понизился более чем вдвое, с 44 до 17%. Если вынести за скобки май 2018 года, когда рынок испытывал на себе шоки апрельских санкций, ниже показатель опускался лишь в сентябре-октябре 2014 года, следом за введением секторальных санкций против России со стороны США и Евросоюза (см. инфографику).

Показатель в 100% означает, что цена актива абсолютно точно следует за ценой другого актива. 120-дневная корреляция наиболее показательна по сравнению с 60- и 30-дневной для анализа рублевого курса, поскольку исключает волатильность, обусловленную краткосрочными факторами, объясняет РБК главный экономист Nordea Bank Татьяна Евдокимова. Диссонанс между нефтью и рублем хорошо заметен по итогам месяца: рубль завершил август с худшим результатом после апреля, ослабев на 7%, а Brent за август подорожала на 7%.

Негатив развивающихся рынков

Нефтяные котировки традиционно считались главным барометром рублевого курса в силу значительной доли углеводородов в структуре доходов бюджета и внешней торговли страны. Но теперь нефть уже не играет главную роль в определении курса российской валюты, уступив другим факторам, сходятся во мнении опрошенные РБК эксперты.

Рубль и раньше, еще до введения бюджетного правила, мог расходиться с нефтью под влиянием конъюнктуры развивающихся рынков, сказал РБК директор аналитического департамента «Локо-Инвест» Кирилл Тремасов. Именно этот фактор экономист считает главным для динамики рубля. Так считает и Евдокимова: в последние годы нефть стала третьим по значимости фактором курса рубля после ситуации на развивающихся рынках и восприятия российского странового риска, который отражает динамика российских кредитно-дефолтных свопов (CDS). Впрочем, если санкционные риски ослабнут, роль нефти в глазах участников рынка может снова возрасти, допускает она.

С начала года используемый Nordea Bank индекс валют развивающихся стран (за исключением стоящих особняком и стремительно слабеющих турецкой лиры и южноафриканского ранда) снизился на 7%, тогда как рубль, который до санкций хорошо коррелировал с валютами emerging markets, — на 15%, объясняет Евдокимова. Таким образом, эффект антироссийских санкций можно оценить примерно в 8 п.п., говорит она.

Фактор санкций

Иначе ранжирует влияющие на рубль факторы главный экономист БКС Владимир Тихомиров: «Санкции вышли на первое место в августе 2017 года, когда президент США Дональд Трамп подписал закон «О противодействии противникам Америки посредством санкций», и стали перевешивать поддержку рублю от дорожающей нефти». С тех пор нефть подорожала почти на 50% (с $52 до $77 за баррель), отмечает экономист, а рубль, наоборот, ослаб. Очередное падение корреляции произошло 6 апреля 2018 года, после введения едва ли не самых жестких антироссийских санкций с 2014 года — рынок решил, что под ударом могут оказаться и другие крупные компании, отмечает Тихомиров.

С 6 апреля по 31 августа торгово-взвешенный курс рубля к доллару снизился на 8%, тогда как Brent, напротив, подорожала на 15%, свидетельствуют данные Bloomberg. Торгово-взвешенный курс рубля к доллару (JP Morgan Russia Nominal Broad Effective Exchange Rate) более репрезентативен по сравнению с другими метриками при анализе курсовой динамики на длительной перспективе, поскольку позволяет убрать взаимные колебания двух валют, пояснил РБК экономист Bloomberg Economics Скотт Джонсон, пользующийся этим показателем (см. график).

В начале августа с публикацией Акта о защите американской безопасности от агрессии Кремля (DASKAA) и анонсом санкций США по «делу Скрипаля» корреляция между рублем и нефтью снова упала, говорит Тихомиров. Нефть, по мнению экономиста, играет сейчас вторую по важности роль в рублевой динамике. На третьем месте — ситуация на развивающихся рынках, которая, впрочем, может оказаться на втором или даже первом месте, если кризис в Аргентине и Турции усугубится и затронет крупные экономики Бразилии, ЮАР и Индонезии, считает эксперт. Торговые войны, в первую очередь между США и Китаем, также могут ухудшить положение, добавляет он.

На четвертом месте — действия мировых центробанков, направленные на ужесточение денежно-кредитной политики, полагает Тихомиров. Это вызывает турбулентность на развивающихся рынках — стоимость обслуживания долга растет, вызывая бюджетные и экономические проблемы как для правительств, так и для крупнейших финансовых институтов, говорит эксперт.

«К середине июля влияние апрельских санкций на динамику рубля прекратилось, — сказал РБК Кирилл Тремасов. — Спреды российских CDS с CDS других сопоставимых emerging markets сошли на нет, но потом снова выросли. Сейчас очень высокая санкционная премия в оценках российских рисков». По его мнению, динамика рубля в первую очередь определяется ситуацией на развивающихся рынках. «Рубль двигают горячие деньги, отток инвесторов из ОФЗ, акций Сбербанка, в которых сосредоточен наибольший объем средств нерезидентов», — заключил Тремасов.

Закупки Минфина

В последние годы российские власти принимали меры для снижения корреляции между рублем и нефтью, в частности направляя доходы от нефти дороже $40 за баррель в резервы. Закупки валюты Минфином России в рамках бюджетного правила (они идут с февраля 2017 года, но сейчас приостановлены из-за волатильности на рынке) не превышают 5% от валютного рынка и не оказывают ощутимого воздействия на динамику рубля, сказали собеседники РБК. Но пауза в интервенциях все равно может повысить корреляцию между рублем и нефтью в ближайший месяц, отмечает Джонсон.

По мере того как размер суверенных фондов относительно ВВП будет расти, инвесторы будут в меньшей степени связывать российскую экономику с нефтью, рассуждает Евдокимова.

С началом четвертого квартала, когда ЦБ планирует вернуться на рынок и возобновить продажу рублей по поручению Минфина, рубль окажется под повышенным давлением, в том числе из-за санкционных рисков, несмотря на дорогую нефть, следует из прогноза Bank of America Merrill Lynch.